【投資の大原則⑥】ドルコスト平均法とは?長期投資の重要性について!

投稿日:2022.07.20

過去2回の記事で投資の大原則である「長期」と「分散」の内、「分散」について解説してきました。

「投資の大原則」第5回目となる今回は長期投資、特に「ドルコスト平均法」について可能な限りわかりやすく解説していきます!

前回記事で、分散投資には「資産分散」と「種類分散」があり、この2つで投資が成功するかどうかの9割が決まる!と説明させていただきましたが、今回はさらにその効果を上げるために、投資の大原則である長期と分散の「長期」について、解説していきます。

「長期」と「分散」の具体的な内容を、今回でしっかりと押えていきましょう!

ドルコスト平均法

投資の大原則である長期間の投資は「時間分散」とも言われ、これもまた分散投資という重要な要素の中に含まれています。

分散させたとしても、短期で見れば、値動きは必ず発生しますので、注意が必要です。

ですので、ここで活用していきたいのが「ドルコスト平均法(定額購入法)」です。

【ドルコスト平均法】

価格が変動する金融商品を常に一定の金額で、かつ時間を分散して定期的に買い続ける投資手法

短期的な値動きは予想しづらく、当てつづけることは難しいですが、長期的に見て成長するかどうかを見極めることはそれほど難しくありません。

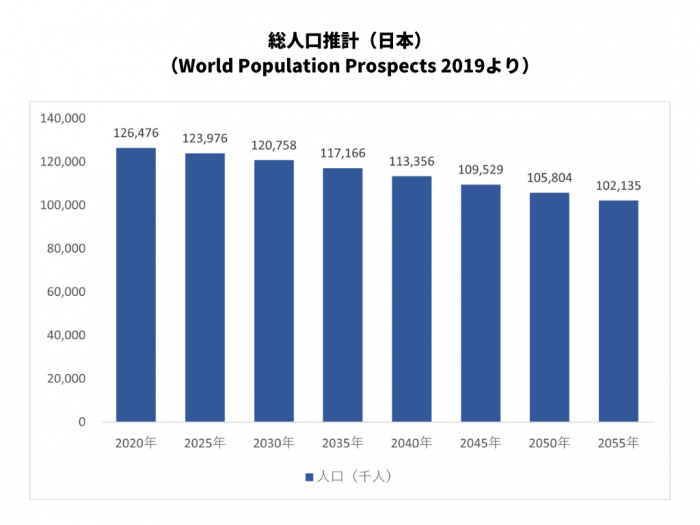

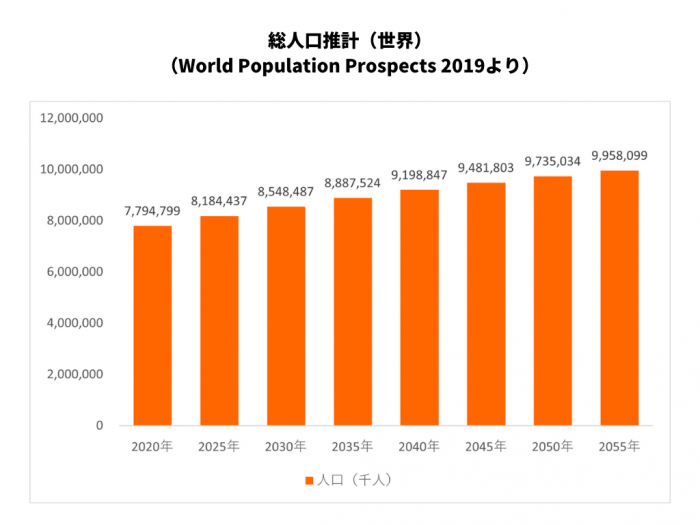

例えば、日本経済全体として見てみると人口が減少しつづけることは、ほぼ確定しています。

そのため、一人あたりの生産性が増えない限り、経済が縮小する可能性があります。

※World Population Prospects - Population Division - United Nations内の資料を基に作成

では、世界経済で見た場合はどうでしょうか?

実は、世界の人口はまだまだ増え続けることが予想されています。

※World Population Prospects - Population Division - United Nations内の資料を基に作成

そうなれば、一人当たりの生産性はそのままだとしても、経済は発展し続けます。

長期で見れば発展することがわかるものに対して投資していく際「ドルコスト平均法」というものがとても有効になってきます。

ドルコスト平均法の実例① ~日経平均株価~

ここで、一括投資をした場合とドルコスト平均法を使い、積み立て投資をした場合の違いについて、日本経済を参考にして見ていきます。

日経平均株価とは、日本を代表する225社の株価を参考に値動きする指数で、日本経済が好調か不調かを測るバロメーターでもあります。

これを、平成の30年間で

- 平成元年に一括投資した場合

- 平成元年から30年間、一定金額を買い続けた場合

で比較してみます。(投資の元手となるお金は360万円とします)

平成元年、日経平均株価は過去最高値となり、約40,000円となりました。

それから30年後の2019年、日経平均株価は半分の約20,000円となりました・・・。

平成元年に360万円全部を日経平均株価に投資している場合、30年後は半分の180万円になってしまいますので180万円損をしたことになります。

今度は、平成元年から30年間毎月10,000円を積立投資にしていった場合で見ていきます。

バブル絶頂の平成元年40,000円あった株価は、一番安いときで一時期7000円まで下がり、上がったり下がったりを繰り返しながら、20,000円になります。

一見、株価が下がっているため、損をしているように感じますが、積立投資を行った場合は520万円となり、160万円のプラスとなります。

どういうことなのか?もう少し詳しく説明します。

ドルコスト平均法の実例② ~もっとわかりやすく~

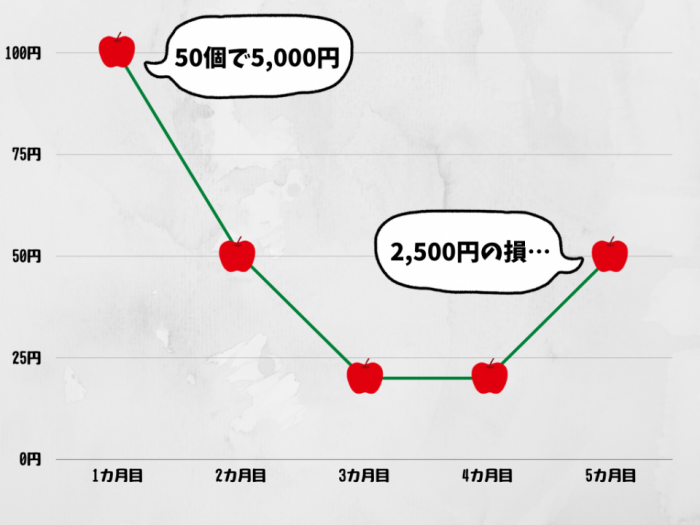

5,000円の元手を、5カ月間に渡り投資をする場合で見ていきます。株価ではなく、リンゴに置き換えてお話していきます。

一括でリンゴを買った場合、当時100円のリンゴを50個買うことができると仮定します。

5カ月後、リンゴは半額の50円に値下がりしていますので、50個のリンゴの価値は2,500円となり2,500円損している事になります。

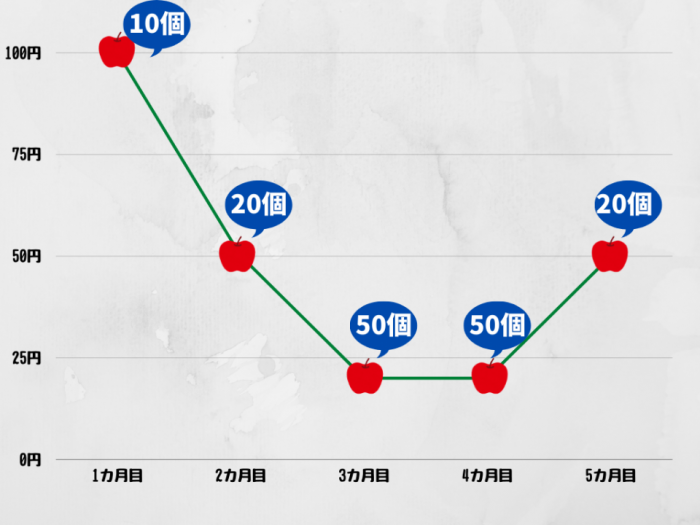

次に、毎月1,000円ずつリンゴを買った場合です。

リンゴの値段は変動するのでそれぞれの月に1,000円で買える個数はこのようになります。

5カ月後のリンゴの総数は150個になり、5カ月後のリンゴの価格50円で計算すると7,500円となり、2,500円増えている事になります。

こうするととても分かりやすいですが、始めた時の値段はそこまで関係なく、安い時にいっぱい買って、少し値段が上がった時に売るとこのようになります。

まとめ

話を株価に戻すと、中長期的に成長が見込めるのであれば、ドルコスト平均法を使えば途中で値動きがありマイナスになっていたとしても、その時安く買えているので将来的にはプラスとなる!という事です。

もちろん成長の見込めないものに投資をすると、このドルコスト平均法を使ったとしても資産はマイナスになります。

これまでのポイントをまとめると、

- 中長期で成長が見込めるものに「種類分散」と「資産分散」で投資する

- ドルコスト平均法を使い、積立投資を行う

この2つさえ守れば、投資は怖いものではありませんし、

細かな専門知識がない場合でも資産を増やす事は可能です。

もっと具体的に「何をすればいいのか?」については、また次回お話しします。

ご自身の状況に応じたアドバイスを貰いたい!という方は、無料相談を行っていますので、まずはお気軽にアーリークロスにご相談ください!

企業型DCの導入のご相談について

まずはお問い合わせフォーム・お電話にて

ご相談ください。

株式会社アーリークロスでは、企業型DCの導入支援において、導入手続きのサポートは

もちろん、経営者をはじめ、社員の皆様に対する充実した継続投資教育を提供しております。

投資教育の代行は全国的に見ても少なくなっておりますが、アーリークロスでは

導入前~導入後のフォローアップを徹底し、制度が真に活用されるよう

ワンストップでサポートが可能です。